Что делать, если страховая компания не выплачивает возмещение по ДТП?

#ДТП

#страховка ДТП

#дорожно-транспортное происшествие

время чтения 10 хв.

Автор статьи: Игорь Янковский

Юридическое соответствие:

Кушнаренко Дмитрий Витальевич, адвокат Адвокатского объединения АКТУМ, свидетельство: #Серія КВ №005639 від 29.10.2015

Дата последнего обновления:

09.09.2025

В Украине более 9 миллионов транспортных средств, и эта цифра ежегодно растет. К сожалению, вместе с ней увеличивается и количество ДТП, а следовательно, и споров со страховыми компаниями. Зачастую владельцы авто сталкиваются с проблемой, когда страховая затягивает с выплатами, отказывает в них или же предлагает сумму, которой недостаточно для ремонта. Если вы попали в такую ситуацию, важно знать свои права и понимать, как действовать. Мы подготовили подробный гайд, который поможет разобраться во всех нюансах. Ответы на эти и другие вопросы о страховых выплатах в случае ДТП разбираем ниже.

Кроме того, мы рассмотрим ключевые вопросы: в каких случаях не выплачивается страховка при ДТП, что делать, если страховка не покрывает ущерб ДТП, как получить страховку, если виновник ДТП не установлен, выплачивается ли страховка, если ты виновник ДТП, и что делать, если у виновника поддельная страховка.

В подавляющем большинстве случаев результат аварии – разбитое железо, стекло, пластик (детали, агрегаты, механизмы автомобиля), то есть повреждение или уничтожение имущества. Но ведь оно застраховано! Думаете вы, и улыбаетесь во все 38 зубов. Однако, не говори «гоп», пока не перепрыгнешь, как гласит другая пословица. Случаев, когда не выплачивают выплаты по страховым после ДТП – бесчисленное множество. Почему зачастую человеку трудно получить – вовремя и в полном объеме – страховые выплаты для компенсации ущерба от аварии? Как себя вести, если не выплачивают страховку после ДТП? Можно ли справиться со «страховым хамством», накрутить хвост недобросовестной страховой? Ответы на эти и другие вопросы относительно страховых выплат в случае ДТП в 2025 году – разбираем ниже.

«Страхуй у Олега» – рекламный слоган отечественной индустрии страхования из 90-х. Стала ли она более цивилизованной? Да. Соответствует ли мировым стандартам? Потихоньку приближается, осторожно говорят страховые адвокаты.

Порядок выплаты страховки при ДТП в Украине

Это на самом деле очень широкий вопрос. Ответ на который зависит от таких факторов, как:

Обстоятельства ДТП (количество участников, виновность и т.д.)

Нюансы ущерба (материальный или здоровью)

Какой у вас полис (ОСАГО или КАСКО)

Поэтому здесь не обойтись сначала без короткого вступления – объяснения сути автострахования. Тем более, что с 2025 года вступили в силу новеллы в законодательстве.

Адвокат Дмитрий Кушнаренко, специализирующийся на страховых выплатах, отмечает: Культура страхования в Украине находится на стадии зарождения — 7 из 10 обращений на юридической консультации касаются элементарных вещей. Например, человек, виновник ДТП, рассчитывает, что полис ОСАГО гарантирует ему возмещение ремонта собственного автомобиля.

Что такое КАСКО?

КАСКО – добровольный вид страхования автомобилей, который покрывает его повреждение, угон или полное уничтожение. Независимо от того, по чьей вине причинен ущерб.

Простыми словами: КАСКО — это когда страхуют саму машину, а не ответственность водителя перед другими, как в случае с ОСАГО.

Что покрывает полис:

ДТП по вине водителя

Пожар, взрыв, стихийные бедствия

Угон

Повреждения из-за падения деревьев, обломков балконов и т.д.

Вандализм

Когда не выплачивают страховку КАСКО:

Повреждения без справки полиции/свидетелей (в некоторых случаях)

Технические неисправности авто

Изношенность деталей

Если водитель был пьян (в таком случае отказ в выплате будет 100% законным)

Стоимость КАСКО: от 0,99 до 6% рыночной цены авто в год (зависит от ряда факторов).

Что такое ОСЦПВ (ОСАГО)?

Аббревиатура: обязательное страхование гражданско-правовой ответственности владельцев транспортных средств.

Простыми словами: ОСАГО страхует не ваши убытки, которые вы причинили как виновник ДТП, а вашу ответственность за нанесенный ущерб другим участникам дорожного движения и транспортным средствам.

Покрывает:

Имущественный ущерб другому авто (когда ты въехал в чью-то машину).

Медицинские расходы или компенсацию вреда здоровью/жизни пострадавших.

Когда не выплачивают страховку ОСАГО:

Ремонт твоей машины.

Угон, вандализм, падение дерева (покупай КАСКО).

Важно:

Оформляется обязательно – без него нельзя законно выезжать на дорогу.

Действует на территории Украины (при выезде за границу – покупай «Зеленую карту»).

Без ОСАГО — штраф и ответственность за каждую аварию из своего кармана.

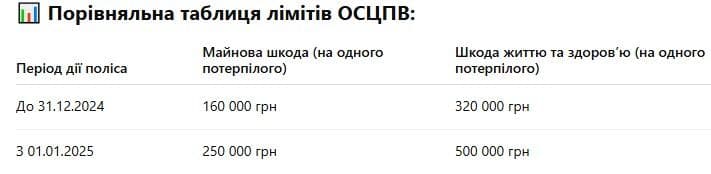

С 1 января 2025 года обновлены лимиты страховых выплат по полису, то есть максимум, который берет на себя страховая. Все, что превышает эту сумму, виновник аварии возмещает пострадавшим за свой счет. И может быть вынужден к этому через суд. Однако, когда страховая не платит в рамках лимита — к ней никаких претензий быть не может.

Стоимость ОСАГО: колеблется в пределах от 2 500 до 10 000 грн (страховые компании рассчитывают ценник по собственному регламенту).

| Категория вреда |

|---|

| Жизнь и здоровье |

| Имущество |

| Лимит на одного потерпевшего, грн |

| 500 000 |

| 250 000 |

| ЛИМИТ НА СТРАХОВОЕ СОБЫТИЕ, ГРН |

| 5 000 000 |

| 1 250 000 |

| Категория вреда | Лимит на одного потерпевшего, грн | ЛИМИТ НА СТРАХОВОЕ СОБЫТИЕ, ГРН |

|---|---|---|

| Жизнь и здоровье | 500 000 | 5 000 000 |

| Имущество | 250 000 | 1 250 000 |

Сравнение: КАСКО vs ОСАГО – ключевые моменты

| № | Критерий | КАСКО | ОСЦПВ |

|---|---|---|---|

1 | Тип страхования | Добровольное | Обязательное |

2 | Что страхует | Твою машину | Твоя ответственность перед другими |

3 | Кому выплачивают компенсацию | Тебе (владельцу авто) | Пострадавшим в ДТП (если ты виноват) |

4 | Покрывает ли твой ремонт | Да, если условия это предусматривают | Нет |

5 | Покрывает ли угон/пожар | Да | Нет |

6 | Кто требует оформления | Банк (если авто в кредите) или сам владелец | Государство (обязательно для всех авто) |

7 | Можно ли ездить без него | Да, на свой риск | Нет, штраф – 425 грн (ст. 126 КУоАП) |

| № | 1 |

|---|---|

| КРИТЕРИЙ | |

| Тип страхования | |

| КАСКО | |

| Добровольное | |

| ОСЦПВ | |

| Обязательное | |

| № | 2 |

| КРИТЕРИЙ | |

| Что страхует | |

| КАСКО | |

| Твою машину | |

| ОСЦПВ | |

| Твоя ответственность перед другими | |

| № | 3 |

| КРИТЕРИЙ | |

| Кому выплачивают компенсацию | |

| КАСКО | |

| Тебе (владельцу авто) | |

| ОСЦПВ | |

| Пострадавшим в ДТП (если ты виноват) | |

| № | 4 |

| КРИТЕРИЙ | |

| Покрывает ли твой ремонт | |

| КАСКО | |

| Да, если условия это предусматривают | |

| ОСЦПВ | |

| Нет | |

| № | 5 |

| КРИТЕРИЙ | |

| Покрывает ли угон/пожар | |

| КАСКО | |

| Да | |

| ОСЦПВ | |

| Нет | |

| № | 6 |

| КРИТЕРИЙ | |

| Кто требует оформления | |

| КАСКО | |

| Банк (если авто в кредите) или сам владелец | |

| ОСЦПВ | |

| Государство (обязательно для всех авто) | |

| № | 7 |

| КРИТЕРИЙ | |

| Можно ли ездить без него | |

| КАСКО | |

| Да, на свой риск | |

| ОСЦПВ | |

| Нет, штраф – 425 грн (ст. 126 КУоАП) | |

Схемотехника выплаты страховки при ДТП в Украине

Разберем типовую ситуацию: произошло ДТП – повреждено или уничтожено ваше авто по вине другого водителя.

Оформление ДТП

Два варианта:

Вызывайте дорожную полицию – получайте протокол осмотра места происшествия и транспорта, а главное – протокол об админправонарушении на вашего визави.

Вместе с другим участником составляйте Европротокол.

Совет от Дмитрия Кушнаренко, страхового адвоката: Лучше идти «полицейским» путем, поскольку админпротокол в суде превратится в постановление о привлечении другого водителя к ответственности. То есть будет установлена его вина в ДТП и это уже не нужно доказывать в дальнейшем снова

Как нужно заявить о страховом случае и вести себя дальше

Два момента:

Информируйте страховую о ДТП любым способом (телефон, онлайн), но таким образом, чтобы осталось доказательство такого факта. Закон дает на это 3 рабочих дня (с момента аварии).

Поврежденное авто не ремонтируйте: у страховой 10 рабочих дней, чтобы осмотреть его на предмет расчета ущерба. Срок - со дня уведомления о ДТП. Если не приедут – самостоятельная экспертиза у сертифицированного оценщика (расходы – компенсирует СК).

Нарушение этих правил – самая частая причина для страховой, чтобы не выплачивать выплаты по страховым ДТП.

Каким способом требовать страховку

Нужно заполнить письменную форму-шаблон или обратиться с требованием через электронный сервис страховой. Кроме заявления – нужно добавить доказательства факта страхового случая, установления вины, вида и размера ущерба.

По полисам ОСАГО, заключенным с 1 января 2025 года, есть выбор:

Можно запросить возмещение у СК, где застрахован виновник аварии (классика).

Или обратиться к своей (прямое урегулирование, новация).

Обращаться одновременно в обе – запрещено и может быть квалифицировано как мошенничество. Более подробно об этом преступлении можно ознакомиться в публикации «Статья 190 УКУ о мошенничестве: от теории до практики».

Заявление нужно подать в сроки: возмещение авто – 1 год с момента ДТП, компенсация лечения – 3 года.

Срок выплаты страхового возмещения

Решение о страховой выплате должно быть принято не позднее:

По полисам 2025 года и далее – в течение 60 дней после подачи заявления (в исключительных обстоятельствах – 90 дней).

Когда имеем дело с полисами предыдущего времени (до 2025 года) – 15 дней с момента согласования с пострадавшим размера компенсации (однако 90 дней после подачи заявления – дедлайн в любом случае).

Пропуск срока рассмотрения – прямое нарушение закона и основание для привлечения СК к юридической ответственности (административной и гражданско-правовой).

В каких случаях не выплачивается страховка при ДТП?

Что делать, если страховка не покрывает ущерб ДТП? Чаще всего отказ в выплате происходит из-за неправильно оформленных документов, нарушения сроков уведомления или если страховка не покрывает ущерб ДТП по типу полиса (например, когда у виновника только ОСАГО, а вы хотите отремонтировать свой автомобиль). Также страховая может отказать, если обнаружат, что полис поддельный, или если зафиксировано умышленное повреждение авто.

Иногда виновник ДТП не установлен — например, в случае, когда ваш автомобиль повредили на парковке или во дворе. В таком случае получить возмещение по полису ОСАГО невозможно, поскольку нет стороны, ответственность которой была бы застрахована. Вы можете рассчитывать на компенсацию только при наличии полиса КАСКО.

Еще одна особая ситуация — это когда страховая не платит при обоюдном ДТП. В этом случае обе стороны являются и потерпевшими, и виновниками, поэтому выплаты осуществляются пропорционально. Например, если ваша вина составляет 30%, страховая выплатит 70% от убытков.

Выплата страховки при обоюдном ДТП

Еще одна особая ситуация — это когда страховая не платит при обоюдном ДТП. В этом случае обе стороны являются и потерпевшими, и виновниками, поэтому выплаты осуществляются пропорционально. Если вина обеих сторон установлена 50% на 50%, то каждая страховая компания возмещает половину убытков своего клиента.

Например, если ущерб вашего авто составляет 30 000 грн, а авто другого участника — 40 000 грн, то ваша страховая выплатит 20 000 грн другому водителю, а страховая другого водителя — 15 000 грн вам.

Что делать, если страховая компания не выплачивает возмещение по ДТП

Не паникуйте, всё фиксируйте и консультируйтесь с юристами. И непосредственно:

Проверьте пакет документов, которые предоставили в страховую – соответствует ли он тому, что предусмотрено в полисе.

Направьте официальный запрос-претензию – чтобы зафиксировать позицию СК.

Подайте жалобу на СК в Национальный банк Украины – регулятора рынка.

Идите к адвокату – пусть открывает судебное дело.

Кстати, при поддержке юриста по страховым спорам желательно предпринимать все перечисленные шаги – это ускоряет дело и предупреждает ошибки, которые может допустить обычный человек, не являющийся специалистом по страховкам.

Адвокат Кушнаренко подчеркивает: В нашей практике были случаи, когда страховая изменила решение только после адвокатского запроса, то есть аргументированной претензии

Страховая компания отказала в выплатах: основные причины

Почему страховые компании часто затягивают и отказывают в надлежащих выплатах:

Неправильно оформленные или не в полном объеме предоставленные документы.

Нарушение регламента поведения на случай страхового случая (сроки, прежде всего).

Отсутствие полиса в электронной базе страхования (вам продали подделку, СК ликвидирована и т.д.).

Искусственное занижение размера убытков оценщиком.

Пример из практики юристов «Актум»

Клиент обратился после того, как страховая отказала из-за «просрочки уведомления». Однако адвокат доказал в суде, что уведомление было отправлено вовремя. Выплата взыскана в полном объеме – включая гонорар юриста.

Как заставить страховую компанию выплатить компенсацию?

Есть два инструмента: досудебный и судебный.

Первый – это квалифицированные переговорыЭто может быть обжалование страховой компании, открытие в отношении нее расследований через регулятор рынка (НБУ) и т. д. Можно привлекать парламентский контроль – профильный подкомитет ВРУ, депутата от округа или активных парламентариев (ярых «защитников народа»). Или инициировать кампанию «общественного лоббизма» – обнародовать позорные для бренда СК факты в сети и СМИ.

Цель: страховщик оценит все риски и, учитывая правду клиента, пойдет с ним на урегулирование спора.

Второй – исковое производство. Если страховая не платит, или если виновник ДТП имеет поддельный полис, единственный путь — это суд. В Украине уже существует богатая судебная практика по ДТП без страховки. В таком случае вся ответственность ложится на виновника, и вы имеете право подать на него иск в суд. Также суд будет единственным решением, если страховка не покрывает ущерб ДТП в полном объеме, и вы хотите взыскать разницу с виновника.

В общем, участие адвоката по судебным спорам не будет лишним, поскольку вашим противником станут опытные юристы страховой, которые имеют большой опыт в отклонении претензий клиентов.

Преимущества обращения к страховому юристу

Очевидно, это квалифицированная правовая помощь. Без которой рассчитывать на результат – наивно. А конкретно, в частности:

Сразу определитесь с перспективами дела – без втягивания в безнадежную тяжбу.

Правильно сформируете доказательную базу – не оставите лазеек для оппонентов.

На переговорах и в суде вас будет представлять специалист – справится с делом наилучшим образом, потому что является экспертом в области страхового права и судебного процесса.

Заметьте: обратиться можно как за консультацией, так и делегировать ведение дела «под ключ», экономя собственное время на более важные дела.

Какова вероятность получить выплату через суд?

В случае нарушения условий полиса или законодательства со стороны СК – судьи будут на вашей стороне. При условии, что вы хорошо выполните «домашнюю работу»:

Соберите доказательства – о ДТП и размере ущерба.

Получите официальный ответ страховщика относительно возмещения.

Составьте судебный иск, как того требует закон (ст. 175 ГПК).

Подайте дело в суд согласно процедуре.

Кстати, последнее сейчас можно сделать в «два клика» – через Электронный суд.

Отдельно стоит отметить, что если ты виновник ДТП и хочешь получить выплату по полису ОСАГО, это невозможно, ведь этот полис покрывает ущерб, нанесенный другим участникам. Если же вы оформили КАСКО, то в этом случае ОСАГО возмещение не предусматривается, а ремонт вашего авто покроет именно полис КАСКО.

Кроме этого, стоит помнить о регрессе. Регрессный иск страховой компании — это право страховщика требовать возврата средств, выплаченных пострадавшей стороне в результате ДТП, непосредственно от виновника этого ДТП, который является страхователем страховой компании. Страховая компания выплачивает возмещение пострадавшей стороне, а затем обращается к виновнику с требованием возместить эти расходы, поскольку именно виновное лицо несет ответственность за причиненный ущерб.

Пользуйтесь правовой помощью, потому что против вас в суде будут выступать специалисты по страховому и процессуальному праву, победить которых у любителя очень мало шансов.

Часто задаваемые вопросы и ответы на них

Алгоритм действий, если не выплатили страховое после ДТП?

Собрать документы → Написать претензию → Подать жалобу в НБУ → Обратиться с иском в суд.

Что делать, если виновник ДТП не имеет автогражданки и не выплачивает деньги?

Если у вас полис заключен начиная с 01.01.2025 – подавайте заявление в свою страховую. Когда дата полиса до этого времени – пишите заявление на возмещение в Моторное (транспортное) страховое бюро Украины. Если же размер ущерба выше лимита для ОСАГО – подавайте в суд и взыскивайте не покрытую страховкой часть компенсации. Затем идите с судебным решением в исполнительную службу – они принудительно заберут деньги у должника.

Нужно ли ждать 60 дней, прежде чем подавать жалобу?

Согласно законодательству, страховая компания имеет 60 дней, чтобы принять решение о выплате по новым полисам (заключенным с 1 января 2025 года). В некоторых случаях этот срок может быть продлен до 90 дней.

Поэтому, если вы уже подали все необходимые документы, и 60-дневный срок истек, а решения все еще нет или вам отказали, вы имеете полное право жаловаться.

Что делать, если страховая компания не выплачивает деньги?

Привлекать юристов – чтобы проконсультироваться, прежде всего. Писать жалобу регулятору и в другие учреждения (в государстве куча инстанций, в компетенцию которых входит защита прав граждан, потребителей услуг и т.д.). Выводить конфликт в публичную сферу – страховые компании заботятся о репутации. Судиться, в конце концов.

Куда подать жалобу на страховую?

В Национальный банк Украины (через сайт или письменное заявление по почте).

Что делать, если выплату занизили, а не отказали полностью?

Разобраться, есть ли для этого основания – провести независимую оценку. По результатам – принимать решение о целесообразности судиться. Сопутствующий вопрос: занижена выплата ОСАГО, что делать – брать деньги или отказаться? Берите. Потому что это не является признанием правоты страховой компании и не влияет никоим образом на возможность дальнейшей борьбы за справедливое возмещение.

Имеет ли страховая право не платить, и что считается нарушением?

Да. Что не является страховым случаем, при каких условиях производится возмещение – смотрите в условиях полиса. Однако в случае немотивированного отказа или игнорирования – пишите жалобу регулятору и идите в суд.

Можно ли обжаловать отказ в выплате?

Да. Через судебный иск. С привлечением пакета документов, которые аргументируют ваши требования.

Можно ли взыскать штраф или пеню со страховой компании за просрочку выплаты?

Да, можно. Законодательство Украины предусматривает, что в случае просрочки выплаты страхового возмещения страховая компания несет финансовую ответственность. Обращение в суд с требованием взыскания пени и других дополнительных сумм — это еще один способ надавить на страховую компанию, поскольку для нее это дополнительные финансовые потери.

Есть ли смысл судиться за небольшую сумму страхового возмещения?

Да. Особенно если дело ведет адвокат: всё делает он, а расходы на гонорар – вам вернут в случае выигрыша (опытный юрист сразу оценит такую перспективу).

Может ли МТСБУ выплатить возмещение вместо страховой компании?

Да, МТСБУ (Моторное транспортное страховое бюро Украины) может выплатить возмещение вместо страховой компании при определенных условиях: ликвидация или банкротство страховой компании, прекращение членства страховщика в МТСБУ, ДТП по вине водителя без полиса ОСАГО, ДТП, вызванное неустановленным транспортным средством, ДТП по вине иностранца с международным сертификатом «Зеленая карта».

Что делать, чтобы избежать подобных проблем в будущем?

Прежде всего, выбирайте надежную страховую компанию и внимательно изучайте договор страхования. Если все же произошло ДТП, фиксируйте все – это поможет избежать проблем при обжаловании. Соблюдайте процедуры и правила страховой компании, например, не ремонтируйте автомобиль до вынесения решения. Конечно, в случае проблем, не стесняйтесь обращаться за юридической помощью.

Судебная практика по страховым выплатам при ДТП

Чтобы эффективно оспаривать действия страховой компании, важно понимать, на что ориентируются суды. Верховный Суд Украины уже давно сформировал ключевые правовые позиции, которые помогают и обнародовал их в Выводах о возмещении страховыми компаниями ущерба, причиненного источником повышенной опасности.

Право потерпевшего обращаться непосредственно в суд, так называемое «прямое обращение в суд». Без предварительной стадии переговоров с СК.

Страховая может отказать лишь по причинам, четко указанным в ст. 37 ЗУ «Об обязательном страховании гражданско-правовой ответственности». Ни одно ин. трактовка или вымышленные основания незаконны.

Ответственность виновника ДТП. Виновник отвечает только за ту часть ущерба, которая превышает лимит ответственности страховщика. Если ОСАГО возмещение было недостаточным, остальную часть доплачивает виновник.

Возмещение ущерба при ДТП с участием электросамоката. Поскольку не является механическим транспортным средством, то ущерб, причиненный в результате ДТП с его участием, не подлежит компенсации на основании полиса ОСАГО.

Учет износа автомобиля. Страховая не имеет права уменьшать возмещение, если полис КАСКО не предусматривает учет износа.

Страховая не имеет права отказывать из-за формальной задержки в уведомлении. Сам факт нарушения сроков уведомления – не является основанием для отказа, если это не привело к увеличению ущерба.

Отказ в выплате из-за «ненадлежащего оформления» ДТП – не всегда правомерен. Если есть достаточные доказательства факта ДТП и причастности водителей, отсутствие протокола полиции – не является безусловным основанием для отказа в выплате.

Владелец авто имеет право на полное возмещение независимо от того, кто был за рулем. Страховая обязана выплатить возмещение автовладельцу, даже если за рулем во время ДТП был другой водитель.

Расходы на эвакуатор, хранение авто, экспертизу – элементы ущерба. И поэтому тоже подлежат компенсации. При двух условиях: подтверждены документами и являются необходимыми.

Рекомендации от адвоката

Помните: судиться со страховой компанией — это не так страшно, как кажется. Благодаря правильным действиям вы можете добиться справедливости, ведь суды в большинстве случаев становятся на сторону пострадавшего человека.

Не бойтесь судиться со страховой. Не так страшен черт, как его малюют – на страховщиков тоже можно найти управу. А суды часто становятся на сторону объективно пострадавшего человека.

Важно всё правильно фиксировать с самого начала. Чтобы на суде иметь документы, чеки, заключения эксперта. То есть дать судьям основание вынести решение в вашу пользу.

Даже «железобетонные» (на первый взгляд) основания для отказа в страховых выплатах – опровергаются в суде. Если за дело берется опытный адвокат по страховым спорам.

Восстановление автомобиля, а тем более приобретение нового — это значительные расходы. Поэтому профессиональный подход является необходимостью, когда страховая не платит. Обращение к адвокату — это разумная осторожность, которая позволит не потерять деньги из-за незнания нюансов процедуры или изменений в законодательстве.

Не выплачивают страховку за ДТП?

Страховой адвокат поможет разобраться в конфликте, когда не выплачивают ОСАГО или КАСКО, и подскажет, что делать. Найдет взаимопонимание со страховой, чтобы вы получили надлежащее возмещение. А если нет – взыщет деньги через суд.